水商売やキャバ嬢といった職業に就いている際に困るのがクレジットカードの審査です。

中には水商売やキャバ嬢などで相当な収入を得ているにもかかわらず、クレジットカードの審査に頭を抱えている方もいるのではないでしょうか?

実は最近では、水商売・キャバ嬢の方でも審査に通るクレジットカードが増えてきているのです!

前までは、水商売等のキャバクラで働いている方には審査が厳しかったイメージですが、今は結構変わってきています!

ただ、クレジットカードを申し込むにあたって、審査に通るための注意点もあるので、そのあたりもしっかり解説していきたいと思います!

そこでここでは、水商売やキャバ嬢でも持つことができる、おすすめのクレジットカードを公開したいと思います。

水商売やキャバ嬢がクレジットカードの審査に通るコツは、勤務先をどこにするかがとても重要です。

そのため、クレジットカードの紹介だけでなく、審査を突破する上でのコツも合わせて紹介していきますよ。

- 夜の仕事である水商売・キャバ嬢におすすめの審査に通りやすいクレジットカード

- 水商売・キャバ嬢がクレジットカードの審査に通りづらい理由

- 水商売・キャバ嬢がクレジットカードを申し込む時の勤務先

- 水商売・キャバ嬢がクレジットカードの審査に通る為のチェックポイント

- 水商売・キャバ嬢などがクレジットカードの審査に通るにはクレジットヒストリーが構築されているかが大事

- ホストも水商売やキャバ嬢とクレジットカードの申込み方法や審査難易度は変わらない

- 審査に通過する確率を上げる為にキャッシングやリボ払いは付帯させないこと

- 水商売やキャバ嬢におすすめのクレジットカードでよくある質問

- 水商売やキャバ嬢におすすめのクレジットカードまとめ

夜の仕事である水商売・キャバ嬢におすすめの審査に通りやすいクレジットカード

夜の仕事をしていても審査に強いクレジットカード!

夜の仕事をしていても審査に強いクレジットカード!早速、水商売・キャバ嬢の方でも審査に通りやすいクレジットカードを紹介していきましょう。

水商売・キャバ嬢の方におすすめのクレジットカードは以下の通りです。

「え、こんなにあるの?」と思わず声を漏らしてしまう方もいるかもしれませんね。

早速、それぞれのクレジットカードで得られるメリットを解説していきましょう。

2色から選べるライフカード

| 基本還元率 | 通常加盟店:0.5% 誕生月:1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

ライフカードはETCカード、家族カードまでを含め、一切のランニングコストをかけずに持つことができるクレジットカードです。

基本還元率は0.5%と一般的なクレジットカードと同等ですが、年間利用額に応じてポイント還元率が伸びたり、誕生月には還元率が3倍になるといったメリットがある点には注目したいところです。

また、ライフカードを持っていればネット通販においてもお得に買い物ができるという側面もありますよ。

参考» ライフカードの審査に通過するため方法を解説!ライフカードで審査落ちしない為のチェックポイント

年間利用額に応じて還元率アップ

ライフカードのユーザーは以下の通り、年間利用額に応じてポイント還元率を高めていくことが可能です。

| 年間利用額 | ステージ | 還元率 |

|---|---|---|

| 〜50万円未満 | レギュラーステージ | 1% |

| 50万円〜100万円未満 | スペシャルステージ | 1.5% |

| 100万円〜200万円未満 | ロイヤルステージ | 1.8% |

| 200万円以上 | プレミアムステージ | 2% |

年間利用額が50万円に満たない場合の還元率は1%ですが、50万円を超えると一気に還元率が1.5倍に跳ね上がり、最大で2%にまでもっていくことができます。

50万円や100万円、200万円といったボーダーラインを狙えそうな方であればぜひ、年間利用額の値も意識しながらライフカードを活用していきたいですね。

L-mallでネット通販がお得

ネット通販前に経由するだけで還元率がアップ!

ネット通販前に経由するだけで還元率がアップ!ライフカードのユーザーは、会員限定サイトの『L-mall』を経由することで、いつものネット通販がよりお得になります。

活用できる主なネットショップと得られる還元率の詳細は以下の通りです。

| 還元率 | ショップ名 |

|---|---|

| 1% |

|

| 1.5% |

|

| 特に優遇 |

|

Amazonが対象の店舗に含まれていないのが少々心残りですが、楽天市場やYahoo!ショッピングなどを覗きにいけば、『求めている商品がない!』と困ることはほぼありません。

たった一手間、L-mallを経由してお目当のネットショップに行くだけで還元率が優遇されるため、ネットショッピングの際にはぜひ、L-mallの経由を忘れないようにしましょう。

ライフカードがおすすめな人

- 完全無料でクレジットカードを作成したい人

- クレジットカードの年間利用額が多い人

- ネット通販を利用する頻度が多い人

ライフカードと同等の審査難易度のBarbieカード

| 基本還元率 | 0.5% 誕生月:1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | 無料 |

BarbieカードはETCカードや家族カードまでを含め、完全無料で持つことができるクレジットカードです。

国際ブランドはVISAのみですが、VISAは世界中で幅広く決済可能な国際ブランドであるため、使い勝手に不足はありません。

Barbieカードのデザインは4種類とその他のライフカードと比べて選択肢が多く、バービーのシルエットが施されたデザインも選択することができますよ。

毎月抽選で10名にバービーグッズが当たる

さすがBarbieカードという名称がつくだけあり、BarbieカードにはBarbieに関する様々な特典があります。

そんなBarbie特典の中でもまずチェックしておきたいのが、以下の条件でバービーグッズが当たるというものです。

- Barbieカードで税込2,000円以上のショッピングをすると自動的にエントリー

- 当月利用分のうち、翌月5日までにカード会社へ計上された売り上げが対象

- 毎月10名に抽選でバービーグッズが当選

本特典の何が素晴らしいかと言えば、毎月たったの2,000円を決済するだけで、自動的に抽選の対象になるということです。

2,000円というハードルの低さもさることながら、エントリーの手続きがいらないというシンプルさが魅力的ですね。

なお、バービーグッズの内容は、毎月初旬に送付されるメールマガジンでチェックすることができますよ。

バービーの最新情報をメルマガでキャッチアップできる

Barbieカードのユーザーは、毎月初旬にバービーに関する最新情報がたっぷり詰まったメルマガを受け取ることができます。

たとえば、本メルマガには以下のようなコンテンツが含まれています。

- バービーのイベント情報

- 期間限定バービーショップOPENなどのショップ情報

- 抽選で当たるバービーグッズの内容

- その他バービーに関する最新情報

少しでもバービーに関する情報に対し、アンテナを張っておきたい方にとって、これ以上におすすめできるクレジットカードはありません。

もちろん、メルマガは無料でゲットできるので、バービーに関する情報を集める上でのランニングコストは一切かかりませんよ。

Barbieカードがおすすめな人

- 完全無料でクレジットカードを持ちたい人

- 毎月抽選で当たるバービーグッズをゲットしたい人

- バービーに関する情報をキャッチアップしたい人

優待特典が豊富で優秀なエポスカード

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | ー |

サブで持つクレジットカードとして大人気なのがエポスカードです。

それもそのはず。ETCカードまでを含め、年会費無料で持つことができるにもかかわらず、マルイでの10%オフや、充実の海外旅行保険が自動付帯しているなどのハイクオリティなメリットを享受できるのです。

早速、エポスカードで得られる特典の詳細をみていくことにしましょう。

マルコとマルオの7日間における10%オフは圧巻

マルイ最大のセール!

マルイ最大のセール!エポスカードのユーザーは、マルイで年に4回開催されている『マルコとマルオの7日間』というビッグセールにおいて、なんと10%ものディスカウントを受けることが可能となります。

エポスカードの基本還元率が0.5%であることを考えると、10%オフは破格の割引率です。

また、上質な商品が取り揃えられている以下のような店舗でも10%オフが適用されるのがポイントです。

- 無印良品

- 吉田カバン

- サマンサタバサ

- ポールスミス

- ハミルトン

- ワコール

- ビルケンシュトック

- マイケルコース

ちなみに、マルイに入っている無印良品においては、『マルコとマルオの7日間』と『無印良品期間』が重なっている時期に買い物をすると、トータルで19%オフになります。

無印良品は日常的に必要になるような商品も多いため、このタイミングを活用すれば相当な節約効果を生み出すことができるのは間違いないでしょう。

以下、丸井の店舗一覧をまとめましたので、こちらも参考にしてみてください。

- 新宿マルイ 本館

- 新宿マルイ アネックス

- 新宿マルイ メン

- 渋谷マルイ

- 有楽町マルイ

- 池袋マルイ

- 上野マルイ

- 北千住マルイ

- 丸井錦糸町店

- 中野マルイ

- 丸井吉祥寺店

- 国分寺マルイ

- 町田マルイ

- マルイシティ横浜

- マルイファミリー溝口

- マルイファミリー海老名

- 丸井大宮店

- マルイファミリー志木

- 草加マルイ

- 丸井柏店

- 京都マルイ

- なんばマルイ

- 神戸マルイ

- 丸井静岡店

- 丸井水戸店

- 上野マルイ

- 中野マルイ

- 丸井吉祥寺

- マルイファミリー海老名

- マルイファミリー志木

ちなみにこの10%オフの特典は、ネット通販の『マルイウェブチャネル』でも適用されますよ。

充実の海外旅行保険が自動付帯

エポスカードの一番のメリットと良い程充実しているのが、海外旅行保険です。

エポスカードのユーザーは、以下の充実の海外旅行保険を自動付帯で享受することができます。

| 海外旅行保険 (自動付帯) |

最高保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 500万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 270万円 |

| 賠償責任 | 2,000万円 |

| 救援者費用 | 100万円 |

| 携行品損害 (免責3,000円) |

20万円 |

海外旅行保険の項目の中でも特に注目したいのが、傷害・疾病治療費用の補償額です。

海外の医療費は日本と比較にならないほどに高額であり、数日間入院しただけでも数百万が軽く飛ぶといったようなケースもあるのが実情です。

この点を踏まえて考えれば、たとえ他に海外旅行保険が付帯したクレジットカードを持っているような方でも、安心感を重ねるという意味合いでエポスカードを発行しておくに越したことはありません。

なぜなら、旅行保険の項目のうち、傷害死亡・後遺障害以外については複数のクレジットカードを保有しておくことで補償額を上乗せしていくことができるためです。

たとえば、前述の楽天カードで旅行代金を決済しておきつつ、エポスカードを財布に忍ばせておけば、海外旅行で以下の補償額を得ることが可能となります。

2023年10月1日(日)以降から、海外旅行保険が「利用付帯」になります。

| 保険の種類 | 楽天カード | エポスカード | 補償額 |

|---|---|---|---|

| 傷害死亡・後遺障害 | 2,000万円 | 500万円 | 2,000万円 |

| 傷害治療費用 | 200万円 | 200万円 | 400万円 |

| 疾病治療費用 | 200万円 | 270万円 | 470万円 |

| 賠償責任 | 2,000万円 | 2,000万円 | 4,000万円 |

| 救援者費用 | 200万円 | 100万円 | 300万円 |

| 携行品損害 (免責3,000円) |

20万円 | 20万円 | 40万円 |

※傷害死亡・後遺障害については補償額が高い方が適用される

鋭いあなたならお気付きのように、サブカードとして大活躍してくれる年会費無料のエポスカードは、発行しておいて損のないクレジットカードと言えますね。

エポスカードがおすすめな人

- 完全無料でクレジットカードを持ちたい人

- マルイや無印良品などを普段使いしている人

- 海外旅行保険が自動付帯しているカードがほしい人

マジカルクラブTカードJCB

| 基本還元率 | 一般加盟店:0.5%〜1% Tカード加盟店:1%〜1.5% |

|---|---|

| 月会費 | 永年無料 |

| 国際ブランド | JCB |

| ETCカード | なし |

| 家族カード | なし |

マジカルクラブTカードJCBは、JCBブランドでのみ発行できるクレジットカードです。

審査は比較的柔軟に行われると好評で、主婦やパートでも発行することができますよ。

月3万円以上のカード利用でVポイントが2倍

マジカルクラブTカードJCBでは、月3万円以上のカード利用があるとVポイントの還元率が2倍になります。

- 利用額が月3万円未満:0.5%

- 利用額が月3万円以上:1%

基本還元率は0.5%なので、2倍になると1%に増えることになりますね。

他にも、マジカルクラブTカードJCBを提示すれば0.5%のVポイントを獲得できるので、決済分も合わせると最大1.5%還元を享受できます。

ポイントを二重取りできれば、あっという間にVポイントが貯まっていきますね。

Vポイントモール経由のお買い物でさらにお得に

Vポイントモール経由で更にVポイントが貯まる!

Vポイントモール経由で更にVポイントが貯まる!マジカルクラブTカードJCBを使うなら「Vポイントモール」を活用してネットショッピングをすると更にお得です。

| +0.5% | ・Yahoo!ショッピング ・ヤフオク! ・じゃらんnet |

|---|---|

| +1% | ・ニッセンオンライン ・LOHACO ・カメラのキタムラ |

| 特に優遇 | ・洋服の青山オンラインストア(+2.5%) ・エクスペディア(+2.5%) |

実店舗でのカード利用だけでなく、ネット通販でもVポイントモールを活用すれば効率よくポイントを貯められます。

Vポイントの使い道は多岐に渡るので、たくさん貯めて活用したいですね。

マジカルクラブTカードJCBがおすすめな人

- 月3万円(税込)以上のカード利用を見込める人

- ディズニー関連のお得なキャンペーンにエントリーしたい人

- ほとんど旅行に出かける機会がない人

セキュリティが安心の三井住友カード(NL)

| 基本還元率 | 0.5~7% (対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元※) |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に1度でもカード利用があれば無料 |

| 家族カード | 無料 |

三井住友カード(NL)は永年無料で持てる人気クレジットカードです。

有名な三井住友が発行しているだけあり、セキュリティは随一です。

他にも対象店舗での利用でポイント還元率がアップしたり、旅行保険が付帯していたりと普段使いしやすいカードとなっています。

各種保険が付帯

三井住友カード (NL)には、海外旅行保険などの保険が付帯しています。

- 最高2,000万円までの海外旅行保険

まず、国内外の旅行保険の詳細は以下の通りです。

| 保険の内容 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 50万円 |

| 疾病治療費用 | 50万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 | 15万円(自己負担3,000円) |

| 救援者費用 | 100万円 |

海外旅行は利用付帯ですが、最も利用頻度が高い傷害・疾病費用に対して50万円までの枠が設けられている仕様です。

海外旅行に行く際は三井住友カード (NL)を忘れずに利用してくださいね。

ポイントUPモール経由のお買い物がお得

三井住友カード(NL)を持つと、会員専用サイトの『ポイントUPモール』を利用することでさらにポイントを獲得できます。

| 1% | ・Amazon ・楽天市場 ・Yahoo!ショッピング ・ベルメゾンネット ・DHCオンラインショップ ・Apple Store ・TSUTAYAオンライン ・じゃらん ・ジーユーオンラインストア |

|---|---|

| 1.5% | ・LOHACO ・ニッセン ・イトーヨーカドーネットスーパー ・FANCL ・ビックカメラ.com ・JTB ・マルイウェブチャネル ・i LUMINE |

| 特に優遇 | ・セブンネットショッピング(2%) ・グルーポン(2%) ・マツモトキヨシ(2.5%) ・爽快ドラッグ(2.5%) ・JINS(3%) ・エクスペディア(3%) ・BookLive!(5.5%) |

三井住友カード(NL)の基本還元率は0.5%ですが、ポイントUPモールを利用すればこう還元でお買物できるようになります。

ネットショッピングの際は積極的にポイントUPモールを利用するのがおすすめです。

三井住友カード(NL)がおすすめな人

- 完全無料でクレジットカードを持ちたい

- 高還元のポイント付与が魅力に感じる

- セキュリティがしっかりしたカードを使いたい

利用額に応じてポイント還元率が高まる三菱UFJカード

| 基本還元率 | 0.5%~ ※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 |

|---|---|

| 年会費 | 学生:無料 学生以外:初年度無料 2年目以降:1,375円(税込) ※条件クリアで無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 無料 新規発行手数料:1,100円(税込) |

| 家族カード | 初年度:無料 2年目以降:440円(税込) |

三菱UFJカードは、三菱UFJニコスが発行しているクレジットカードです。

2年目から年会費はかかってしまいますが、条件をクリアすれば翌年度も年会費無料で利用することができますよ。

- 前年度の年間ショッピング利用額が20万円以上

- WEB明細チェックの登録

これから頻繁にクレジットカードを使う予定があるなら、三菱UFJカードもおすすめです。

月間の利用額に応じて還元率アップ

三菱UFJカードの特徴として、毎月の利用額に応じて還元率をアップさせることができます。

| ステージ | PLUS50 | PLUS20 |

|---|---|---|

| 1ヶ月のショッピング | 10万円以上 | 3万円以上10万円未満 |

| 優遇内容 | 基本ポイントの50%を加算 | 基本ポイントの20%を加算 |

頻繁にクレジットカードを利用する予定なら、お得な特典内容となっていますね。

毎月3万円以上のカード利用があるなら、ぜひ利用したい特典です。

充実の海外旅行保険が付帯

三菱UFJカードは、以下の充実した海外旅行保険を享受することが可能です。

| 保険の種類 | 初年度 | 2年目以降 ※前年の利用額が20万円未満の場合 |

|---|---|---|

| 死亡・後遺障害 | 最高2,000万円 | 最高100万円 |

| 傷害治療 | 最高200万円 | 5万円/10万円/20万円 |

| 疾病治療 | 最高200万円 | 5万円/10万円/20万円 |

| 救援者費用 | 最高200万円 | 最高50万円 |

| 賠償費用 | 最高2,000万円 | 最高100万円 |

| 携行品損害 | 1旅行20万円 | 1旅行10万円 |

三菱UFJカードで得られる海外旅行保険で注意すべきは、利用付帯であるという点です。

必ず、旅行費用の一部を三菱UFJカードで決済しておきましょう。

三菱UFJカードがおすすめな人

- クレジットカードを毎月3万円以上利用する

- 銀行系のクレジットカードが欲しい

若年層から人気のJCBカードW

| 基本還元率 | 1%~5.5% ※Amazonでは2%~ ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

JCBカードWは、永年無料で持てるクレジットカードです。

39歳以下という申し込み条件がありますが、それを達成できる方は家族カードやETCカードを含めてすべて無料でカードを発行することができます。

OkiDokiポイントが貯まる

JCBカードWでは、1,000円利用ごとにOkiDokiポイントが2ポイント貯まります。

貯まったOkiDokiポイントは1ポイント=5円相当になるため、利用価値があります。

他社ポイントと交換することもできるので、使い勝手も良いのがうれしいですね。

各種保険が付帯

JCBカードWは、旅行傷害保険やショッピング保険も付帯しています。

| 補償名 | 補償額(最大) |

|---|---|

| 傷害死亡 | 2,000万円 |

| 傷害治療費 | 100万円 |

| 疾病治療費 | 100万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 (自己負担額3,000円) |

20万円 |

| 救援者費用等 | 100万円 |

ただし、JCBカードWの旅行傷害保険は「利用付帯」なので、事前に旅行代金をJCBカードWで支払っておくことが必要になります。

また、ショッピングガード保険は年間最大100万円まで補償してもらえます。

- JCBカード Wを使って購入したものが対象

- 商品の購入日から90日以内の盗難、破損が対象

- 補償の限度額は年間100万円まで

- 一回の事故ごとに自己負担額10,000円が必要

海外で購入した物も補償対象になるので、安心してお買物ができますね。

JCBカードWがおすすめな人

- 完全無料でクレジットカードを持ちたい

- 39歳以下の方

- ステータスの高いカードが欲しい

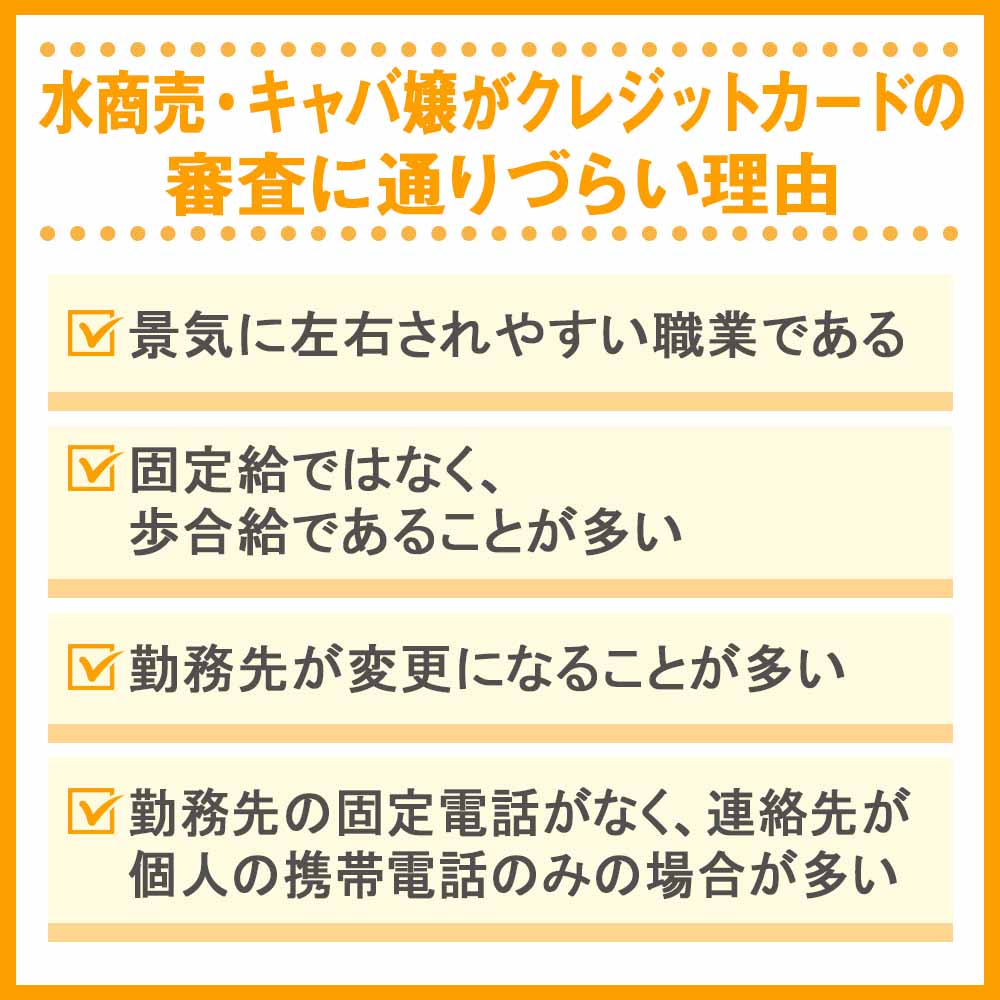

水商売・キャバ嬢がクレジットカードの審査に通りづらい理由

続いては水商売・キャバ嬢がクレジットカードの審査に通りづらい理由について考察を加えていきましょう。

続いては水商売・キャバ嬢がクレジットカードの審査に通りづらい理由について考察を加えていきましょう。

水商売・キャバ嬢がクレジットカードの審査に通りづらい理由としては、以下のようなことが考えられます。

- 景気に左右されやすい職業である

- 固定給ではなく、歩合給であることが多い

- 勤務先が変更になることが多い

- 勤務先の固定電話がなく、連絡先が個人の携帯電話のみの場合が多い

早速、それぞれの項目について解説を加えていきましょう。

景気に左右されやすい職業である

水商売やキャバ嬢は非常に景気の影響を受けやすい商売であり、売り上げが良い時と悪い時の差が激しくなりやすいものです。

水商売やキャバ嬢は非常に景気の影響を受けやすい商売であり、売り上げが良い時と悪い時の差が激しくなりやすいものです。

『信用』を大切にしているクレジットカード会社からすると、景気に左右されやすく、それによって給与が大きく変動し得る水商売やキャバ嬢に対しては、すんなりとカードを提供することにどうしても不安を覚えてしまうのでしょう。

固定給ではなく歩合給であることが多い

歩合給に関して極論を言えば、以下の通りとなります。

歩合給に関して極論を言えば、以下の通りとなります。

- 成果をあげればあげただけ給与がもらえる

- 成果をあげなければ収入が大幅に落ちてしまう

水商売の主な給料形態である時給+歩合給という点を考慮に入れれば、さすがに収入が0ということはありませんが、それでもやはり、景気や運気、本人の調子によって得られる収入に波が生じるのは事実です。

このように考えれば、毎月固定で安定した給与をもらっている方々よりも、歩合給の水商売やキャバ嬢の方がクレジットカードの審査に通りづらいのは無理もないことかもしれませんね。

勤務先が変更になることが多い

クレジットカード会社の審査において、意外とよくみられているのが以下の項目です。

クレジットカード会社の審査において、意外とよくみられているのが以下の項目です。

- 勤続年数

- 居住年数

勤続年数や居住年数が長ければ長いほどやはり、その方が継続的に一定の収入を得ていることがわかりますし、安定感を覚えますよね。

この点を踏まえて考えるとどうしても立場が弱くなってしまうのが、勤務先の変更になりやすい水商売やキャバ嬢といった職業の方々です。

特に数ヶ月でお店を転々としているような方であれば、勤続年数で1年未満と申請するしかありません。

したがって、勤続年数や居住年数以外でアピールポイントを見出さなければ、必然的にクレジットカードの審査は厳しくなってしまうのは自明の理と言えます。

勤務先の固定電話がなく、連絡先が個人の携帯電話のみの場合が多い

全ての店舗というわけではありませんが、お店によっては固定電話を敷いておらず、個人の携帯電話のみでやりとりをしているところもあります。

全ての店舗というわけではありませんが、お店によっては固定電話を敷いておらず、個人の携帯電話のみでやりとりをしているところもあります。

しかし、クレジットカード会社が審査の過程で知りたい項目の中に、以下のようなことがあります。

- 勤務先がきちんと存在しているかどうか

- 勤務先の所在地が記載された情報と相違ないか

勤務先に固定電話がないような状況であれば、以上のような項目を確かめることはできませんよね。

こうした実情もまた、水商売やキャバ嬢の方における、クレジットカードの審査が厳しくしています。

水商売・キャバ嬢がクレジットカードを申し込む時の勤務先

お店ではなく運営会社の記載を!

お店ではなく運営会社の記載を!さて、続いては水商売・キャバ嬢がクレジットカードを申し込む時の勤務先について考察を加えていきましょう。

水商売・キャバ嬢が比較的、クレジットカードの審査に通りづらいということはわかりました。

それではその現状を打破するために、勤務先はどのような方法で申請するのが適切なのでしょうか。

以下、クレジットカードを作成する上でのポイントを含めながら解説していきますよ。

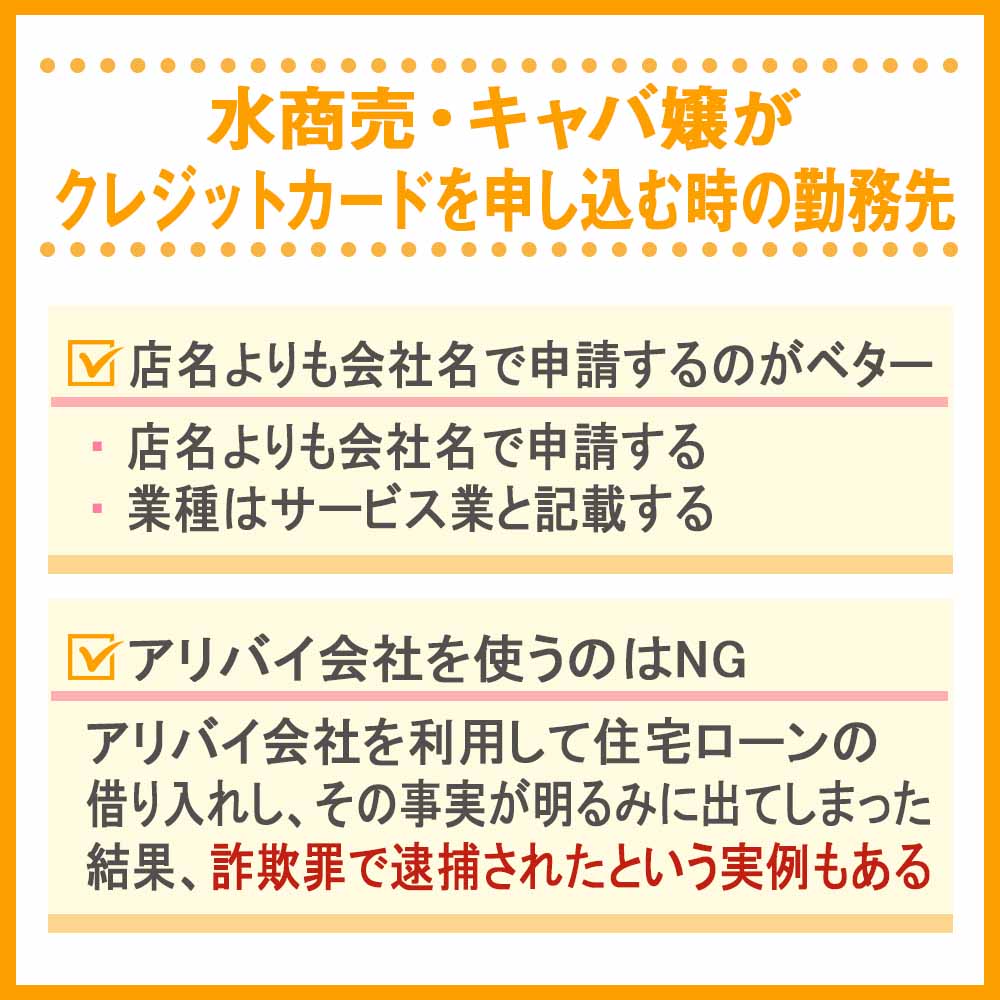

店名よりも会社名で申請するのがベター

お店を出している会社で在籍確認を取るのがベスト

お店を出している会社で在籍確認を取るのがベスト水商売やキャバ嬢の方が勤務先を申請する上でのポイントは、勤めているお店の名前で申し込むのではなく、お店を運営している会社名で申し込む方が審査に通りやすくなります。

- 店名よりも会社名で申請する

- 業種はサービス業と記載する

中には会社名を教えてくれないお店もあるかもしれませんが、クレジットカード発行に必要な旨を伝え、お店の電話番号や店名ではなく、会社名(運営会社)を記入するようにしましょう。

本記事で紹介しているおすすめのクレジットカードの中にライフカードが数種類含まれていますが、ライフカードは基本的に、勤務先の申請は店名でOKとしています。

ただし、できれば店名よりもその店を運営している会社名で記載した方が、審査は比較的有利に進むことを覚えておきましょう。

また、業種は水商売やキャバクラなどといった文言で申請するより、サービス業とした方がベターですよ。

アリバイ会社を使うのはNG

勤務先名の申告によって、水商売やキャバ嬢であることがバレるのを恐れ、アリバイ会社を使って審査を進めるといった例があります。

勤務先名の申告によって、水商売やキャバ嬢であることがバレるのを恐れ、アリバイ会社を使って審査を進めるといった例があります。

しかし、アリバイ会社の利用は虚偽の申請に当たるため、NGな行為であることは言うまでもありません。

実際に、アリバイ会社を利用して住宅ローンの借り入れし、その事実が明るみに出てしまった結果、詐欺罪で逮捕されたという実例もあるほどです(出典:日本経済新聞)。

詐欺罪に問われるリスクを背負ってでも、クレジットカードを申請する価値があるか否か。

以上を冷静に考えれば答えは自ずとNOになるかと思います。クレジットカードの審査においては正直に申請するのが一番と心得ておきましょう。

水商売・キャバ嬢がクレジットカードの審査に通る為のチェックポイント

該当しないようにチェックしておこう!

該当しないようにチェックしておこう!さて、本記事最終項においては、水商売・キャバ嬢がクレジットカードの審査に通る為のチェックポイントについて確認していきたいと思います。

水商売・キャバ嬢がクレジットカードの審査に臨む前にチェックしておきたい項目は以下の通りです。

- クレジットヒストリーの内容を振り返ってみる

- キャッシング枠を0(ゼロ)で申請する

- クレジットカードの多重申し込みは避ける

- 個人情報や勤務先情報は全て正直に申告する

早速、それぞれの項目について解説を加えていきましょう。

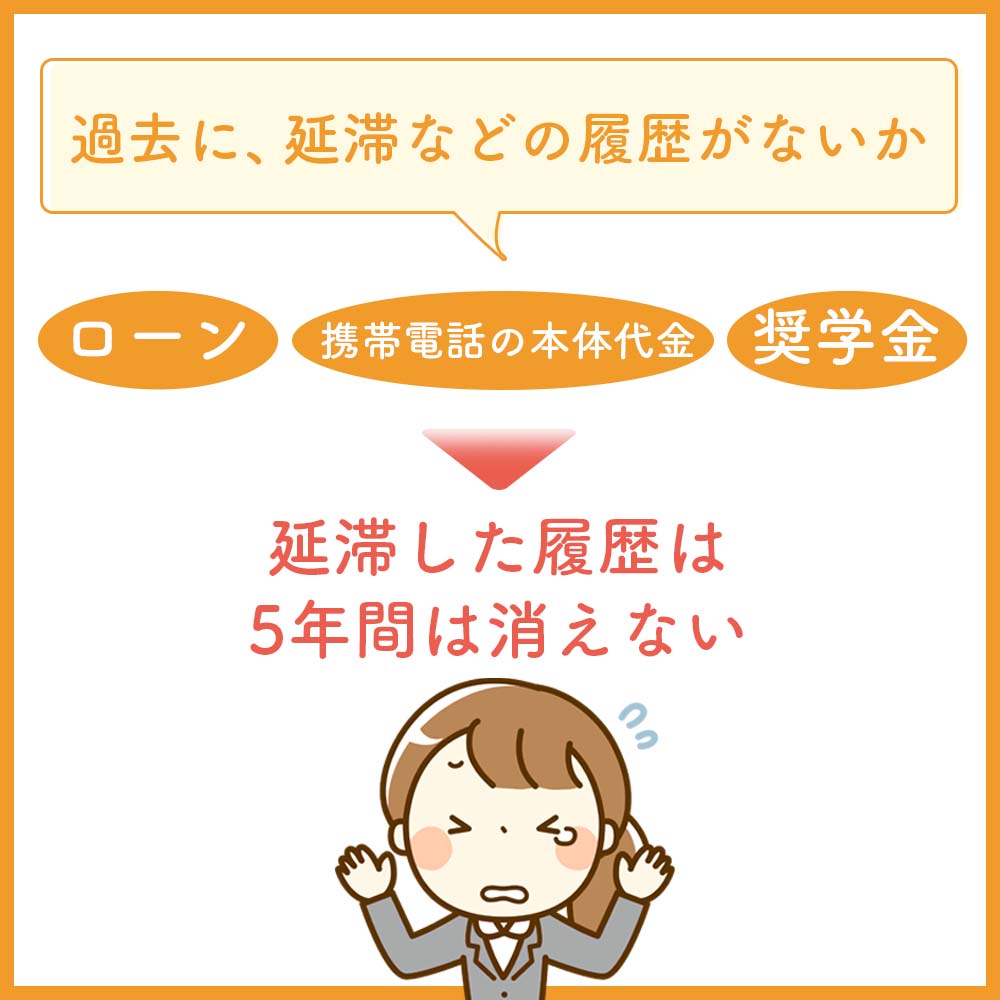

クレジットヒストリーの内容を振り返ってみる

過去に携帯電話本体の延滞などはなかったかチェック!

過去に携帯電話本体の延滞などはなかったかチェック!クレジットカードの審査において確実に見られるのがクレジットヒストリー(クレヒス)の内容です。

あなたは過去に、延滞などの履歴を残してはいないでしょうか。

もし心当たりがあるようなら、それは最低でも5年間は消えないと認識しておきましょう。

逆に言えば、過去に延滞履歴があったとしても、5年以上が経過していたり、あるいはもうすぐで5年が経過するといった状況であれば、それまでクレジットカードのエントリーを待ってから申請するというのも1つの方法です。

クレヒスについては『クレジットヒストリーとは?クレヒスの作り方とかかる期間』の記事も合わせて参考にしてみてください。

キャッシング枠を0(ゼロ)で申請する

キャッシング枠を設定すると審査はより厳しくなるので、審査通過後に申込みしよう!

キャッシング枠を設定すると審査はより厳しくなるので、審査通過後に申込みしよう!例えば、あなたがクレジットカード会社の方だった場合、以下のような2人の方に対し、それぞれどのようなイメージを持つでしょうか。

- キャッシング枠を0(ゼロ)で申請している方

- キャッシング枠を100万円で申請している方

どうしても後者の方に対し、「お金のことで困っているのかな?」という疑問を抱いてしまいますよね。

このように考えればやはり、キャッシング枠はできる限り0で申請するに越したことはありません。

仮にキャッシング枠が必要という場合においても、できる限り少額に抑え、必要以上の希望枠を記載しないようにすることがポイントとなりますよ。

クレジットカードのキャッシング枠については『クレジットカードの審査にキャッシング枠をつけると厳しくなる?!カードとキャッシング枠は別の審査に!』の記事も合わせて参考にしてくださいね。

クレジットカードの多重申し込みは避ける

一気に色んなクレジットカードを申込みせず、1枚ずつ審査が完了してから行おう!

一気に色んなクレジットカードを申込みせず、1枚ずつ審査が完了してから行おう!クレジットカード会社は、クレジットカードの多重申し込みを好みません。

というのも、クレジットカードを作成している本人がどのように思っているかは別として、カード会社としては以下のような考えが頭をよぎるためです。

- 各クレジットカードの入会特典を得ることが目的ではないか

- 他のクレジットカードばかり使うのではないか

- お金に困っている状況なのではないか

確かに一気に何枚もクレジットカードを作成しようとすれば、このように思われても仕方がありません。

複数のクレジットカードを作成する際のコツは、半年以上の期間をおきながら、単発で申し込みをすることです。

クレジットカードの作成は、エントリーするタイミングも重要になるということですね。

参考» クレジットカードの審査落ちの履歴は残る?他社カードへの申込みは可能?

個人情報や勤務先情報は全て正直に申告する

最後に非常にシンプルかつ重要な審査のポイントを述べて締めくくりたいと思います。

最後に非常にシンプルかつ重要な審査のポイントを述べて締めくくりたいと思います。

- 個人情報を正直に申告すること

- 勤務先情報を正直に申告すること

申請内容を偽らないことが大切であるのは、何も水商売やキャバ嬢の方に限ったことではありません。

確かに、水商売やキャバ嬢の方がクレジットカードの審査を乗り越えるのに難航しているという事実はありますが、だからといって虚偽の申請をしても構わないということにはならないですよね。

自身の個人情報がどのような状況であれ、どんな勤め先であれ、堂々と正直に申請しましょう。

もしかしたらあなたの心配は杞憂で、すんなり審査に通過できるかもしれませんよ。

クレジットカードの審査基準や審査方法についてもっと知っておきたい方は『クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと』の記事も参考にしてみてください。

水商売・キャバ嬢などがクレジットカードの審査に通るにはクレジットヒストリーが構築されているかが大事

職業もだけど、過去のクレヒスがいかに重要化になってくる

職業もだけど、過去のクレヒスがいかに重要化になってくる水商売やキャバ嬢の方がクレジットカードの審査を突破する上で非常に重要なのがクレジットヒストリーです。

「クレジットヒストリー?何それ?」と思われた方もいるかもしれませんね。

クレジットヒストリー(クレヒス)とは信用履歴のことです。

クレジットヒストリーには、過去にあなたが行ったクレジットカードやカードローンなどの利用履歴、および支払状況などが記録されています。

- クレジットカードの審査を突破する上で非常に重要なのがクレジットヒストリー

- クレジットヒストリーにはクレジットカードやカードローンなどの利用履歴/支払状況が記録されている

カード会社はあなたのクレジットヒストリーを参考にした上で、あなたが信用に値する人かどうかを見定めるわけですね。

クレジットヒストリーを構築する方法

小さな事でクレヒスを積み上げられる

小さな事でクレヒスを積み上げられる「クレジットヒストリーを構築するには何をすればいいの?」という疑問をお持ちの方もいることでしょう。

クレジットヒストリーを積み上げていく上でおすすめの方法は大きく以下の2通りです。

- クレジットカードを毎月コンスタントに利用する(利用回数/利用額は問わない)

or - 携帯電話本体を分割払いで支払う

クレジットカードの利用については、極論を言えば毎月たった100円の利用でも構いません。とにかく毎月1回、少額でも良いから使い続けることに意味があります。

また、クレジットカードをそもそも持っていない方なら、携帯電話本体の代金を分割払いで支払うことで、クレジットヒストリーを構築可能です。

上記の他、カードローンの利用もクレジットヒストリーを構築する方法として挙げられますが、決して安くはない金利が発生するため、おすすめはできません。

念のために記載しておきますが、毎月の支払いに遅延してしまうと、その履歴もしっかりとクレジットヒストリーに刻み込まれ、クレジットカードの審査落ちの原因につながってしまいます。

支払い期日には十分に注意してくださいね。

ホストも水商売やキャバ嬢とクレジットカードの申込み方法や審査難易度は変わらない

ホストも水商売なので方法は変わりません!

ホストも水商売なので方法は変わりません!水商売やキャバ嬢の他、ホストの方がクレジットカードを申し込みする場合でも、クレジットカードの申込み方法や審査難易度は変わりません。

理想を言えば、大企業の正社員になればよりスムーズにクレジットカードの審査を突破できるわけですが、ホストや水商売の仕事を続けていきたいのであれば、クレジットヒストリーの構築が近道と言えるでしょう。

審査に通過する確率を上げる為にキャッシングやリボ払いは付帯させないこと

同じことの繰り返しですが、キャッシングやリボは付けないこと!

同じことの繰り返しですが、キャッシングやリボは付けないこと!「審査突破のコツは何かないの?」という声が聞こえてきそうです。

誰でも簡単に実践できる方法として、キャッシングやリボ払いは付帯させないことが挙げられます。

厳密に言えば、リボ払いが審査自体に悪影響を及ぼすことは考えにくいです。

ただし、クレジットカードの審査に通過した後にリボ払いを利用していると、他社のカードにエントリーした際、リボ払いを利用していることがカード会社に伝わることは覚えておきましょう。

- 審査に通過する確率を上げるコツはキャッシングやリボ払いは付帯させないこと

- リボ払いを利用していることはカード会社に伝わる

カード会社の立場になって考えていただければイメージしやすいですが、リボ払いを利用している人とそうでない人では、リボ払いを利用していない人の方が安心感がありますよね。

リボ払いを利用中の方は完済してから新たなカードを申し込みするのがおすすめ

現在リボ払いしていることが申込先にわかってしまう!

現在リボ払いしていることが申込先にわかってしまう!「え、今まさにリボ払いを利用中なんですけど…」と頭を抱えてしまった方もいるかもしれませんね。

そんな方はまず、リボ払いの完済を目指してください。

当然のことながら、リボ払いを利用中の場合と比べ、リボ払いを完済してスッキリした後の方が、クレジットカードの審査を突破できる可能性は確実に高くなります。

- リボ払いを利用中の方はまず完済を目指す

- リボ払いを利用中の場合と比較し、完済後の方が確実に審査を突破できる可能性は高い

リボ払いを利用中の方ならご存知の通り、リボ払いは相当な額の利子を伴います。

可及的速やかに完済しておかなければ、いつまでも返済に追われ続ける苦しい日々が続く上、お目当てのクレジットカードも発行できない状態に陥りますよ。

水商売やキャバ嬢におすすめのクレジットカードでよくある質問

水商売やキャバ嬢におすすめのクレジットカードは?

水商売やキャバ嬢の方でも申込みしやすいクレジットカードは以下の通り。

水商売やキャバ嬢がクレジットカードに申し込むときの注意点は?

審査に申し込む前にいくつかの注意点には留意しましょう。

- 店名より会社名で申し込みする

- アリバイ会社は使わない

- キャッシング枠は0で申し込む

- 同時期に何枚もクレジットカードを申し込まない

「水商売・キャバ嬢がクレジットカードの審査に通る為のチェックポイント」の項目も合わせて参考にしてくださいね。

水商売やキャバ嬢がクレジットカードの審査に通るためのポイントは?

クレジットカードの審査で何よりも重要視されるのはクレヒスです。

過去5年以内に滞納や金融事故を起こしていると審査に通る確率は低くなります。

また、虚偽申告も審査落ちに繋がる要因なので注意しましょう。

水商売やキャバ嬢におすすめのクレジットカードまとめ

比較的クレジットカードの審査に通りづらいと言われている水商売やキャバ嬢の方々ですが、本記事で示している内容を踏まえた上で、おすすめのクレジットカードを選定すれば、意外とすんなり審査をパスできるかもしれません。

「職業柄、クレジットカードは諦めていた。」

そんな方でも希望を捨てずに、改めて本記事の内容を振り返ってみてくださいね。

一枚でもクレジットカードを作成することができれば、普段の生活が一層便利になる上、節約効果も高まっていきますよ。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。